Người dân làm thủ tục khai thuế thu nhập cá nhân tại Cục Thuế TP.HCM - Ảnh: NGỌC PHƯỢNG

Bộ Tư pháp cho rằng nếu dự kiến đến 2026, Luật thuế thu nhập cá nhân sửa đổi có hiệu lực thi hành thì cũng có thể nghiên cứu sửa đổi nâng mức giảm trừ gia cảnh và cắt giảm 2 bậc thuế trong tính thuế thu nhập cá nhân. Đề xuất này được nhiều chuyên gia đánh giá là phù hợp với những thay đổi về đời sống người dân trong thực tế.

Vì sao phải xem xét tăng mức giảm trừ gia cảnh, giảm bậc thuế thu nhập cá nhân?

Theo Bộ Tư pháp, nhiều ý kiến đề xuất cần nâng mức giảm trừ gia cảnh vì mức hiện hành còn thấp, mức giảm trừ gia cảnh ở các đô thị, thành phố lớn cần phải cao hơn ở khu vực nông thôn, miền núi do chi phí đắt đỏ hơn...

Về bản chất, quy định về giảm trừ trước khi tính thuế đảm bảo nguyên tắc cá nhân cần phải có một mức thu nhập nhất định nhằm đáp ứng được nhu cầu thiết yếu của cuộc sống như: ăn, ở, đi lại, học tập, khám chữa bệnh... Vì thế, thu nhập trên ngưỡng này mới phải nộp thuế.

Việc áp dụng các khoản giảm trừ còn hướng tới mục tiêu loại trừ các đối tượng có thu nhập thấp ra khỏi diện phải nộp thuế thu nhập cá nhân. Với mức giảm trừ cho bản thân người nộp thuế hiện nay là 11 triệu đồng/tháng và cho mỗi người phụ thuộc là 4,4 triệu đồng/tháng thì người có thu nhập từ tiền lương, tiền công ở mức 17 triệu đồng/tháng (nếu có một người phụ thuộc) hay mức 22 triệu đồng/tháng (nếu có hai người phụ thuộc) sau khi trừ các khoản bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp... thì cũng chưa phải nộp thuế thu nhập cá nhân.

Theo đề xuất của Bộ Tư pháp, Luật thuế thu nhập cá nhân sẽ được thông qua vào tháng 5-2026. "Nếu dự kiến đến 2026, Luật thuế thu nhập cá nhân sửa đổi có hiệu lực thi hành thì cũng có thể nghiên cứu sửa đổi nâng mức giảm trừ gia cảnh cho phù hợp với sự biến động của giá cả cũng như sự gia tăng mức sống dân cư trong giai đoạn tới", Bộ Tư pháp nhận định.

Nhiều công nhân viên chức rất mong muốn nâng mức giảm trừ gia cảnh để trang trải cuộc sống - Ảnh: HỮU HẠNH

Xem xét giảm 2 bậc thuế thu nhập cá nhân biểu lũy tiến từng phần

Theo quy định, biểu thuế lũy tiến từng phần hiện có 7 bậc với mức thuế suất cao nhất là 35%. Qua quá trình thực hiện, Bộ Tư pháp cho hay nhiều ý kiến nhận định biểu thuế lũy tiến từng phần hiện hành chưa hợp lý, quá nhiều bậc, giãn cách giữa các bậc quá hẹp dễ dẫn đến nhảy bậc thuế khi tổng hợp thu nhập vào cuối năm. Khi đó, số thuế phải nộp tăng cao...

Qua rà soát cơ cấu biểu thuế hiện nay và nghiên cứu xu hướng cải thiện về mức sống dân cư trong thời gian tới cũng như kinh nghiệm quốc tế, Bộ Tư pháp đề xuất Việt Nam có thể nghiên cứu cắt giảm số bậc từ 7 bậc xuống 5 bậc thuế và nới rộng khoảng cách thu nhập trong các bậc thuế, điều chỉnh giãn cách giữa các bậc thuế cho phù hợp...

Trong một nghiên cứu gần đây, Ngân hàng Thế giới cho rằng việc cắt giảm số bậc từ 7 xuống 5 bậc là phù hợp với xu thế thế giới để cải thiện quản lý và tuân thủ thuế.

Bộ Tư pháp đánh giá việc sửa đổi biểu thuế thu nhập cá nhân đảm bảo phù hợp với bối cảnh kinh tế - xã hội, thu nhập và mức sống của người dân và với thông lệ quốc tế, đặc biệt là với các nước có điều kiện tương đồng và quan hệ đầu tư, thương mại chặt chẽ với Việt Nam, vừa đảm bảo quyền lợi của người lao động.

Qua đó, khuyến khích nỗ lực lao động, nâng cao tính cạnh tranh của nền kinh tế trong việc thu hút những chuyên gia, lao động có tay nghề cao của nước ngoài vào làm việc tại Việt Nam, trong bối cảnh cạnh tranh về nguồn nhân lực trên thế giới ngày càng gay gắt.

Việc thu hẹp số lượng bậc thuế cũng sẽ góp phần đơn giản hóa công tác quản lý, thu thuế, tạo thuận lợi cho việc kê khai, tính thuế và phù hợp với xu hướng cải cách thuế thu nhập cá nhân trên thế giới.

Người dân kê khai thuế thu nhập cá nhân tại Cục Thuế TP.HCM - Ảnh: NGỌC PHƯỢNG

Lưu ý đến lợi ích cho người có thu nhập thấp

Về đề xuất của Bộ Tư pháp giảm số bậc tính thuế thu nhập cá nhân với người làm công ăn lương hiện từ 7 xuống còn 5 bậc, ông Nguyễn Đức Nghĩa, giám đốc Trung tâm Tư vấn pháp luật (thuộc Hiệp hội Doanh nghiệp TP.HCM), cho rằng tinh thần chung khi đã điều chỉnh thì nên điều chỉnh đầy đủ và toàn diện vì Luật thuế thu nhập cá nhân tác động đến nhiều đối tượng.

Cụ thể, theo ông Nghĩa, hiện biểu thuế lũy tiến từng phần gồm 7 bậc, mỗi bậc cách nhau 5%. Như vậy nếu bỏ 2 bậc mà vẫn giữ mức cách biệt 5% như hiện nay thì mức thuế suất cao nhất sẽ về mức 25% thay vì 35%.

Với hướng điều chỉnh này thì chỉ tác động đến đối tượng tốp trên, tức nhóm có thu nhập cao, còn những người làm công ăn lương có mức thu nhập thấp hơn sẽ không được hưởng lợi gì. Tuy nhiên, việc điều chỉnh này giúp thuế suất thuế thu nhập cá nhân cũng phù hợp hơn với thuế suất thuế thu nhập doanh nghiệp hiện nay.

"Theo tôi, nếu chỉ giảm 2 bậc trong biểu thuế lũy tiến từng phần là không đủ, vì chỉ giải quyết cho nhóm thu nhập cao. Do vậy song song với biện pháp này cần xem xét mức giảm trừ gia cảnh, vì mức 11 triệu đồng/tháng với người lao động và 4,4 triệu đồng/tháng cho người phụ thuộc đã quá lạc hậu trong bối cảnh hiện nay, cần thiết phải điều chỉnh theo hướng mức giảm trừ không cố định mà tính bằng 4 - 5 lần lương tối thiểu vùng", ông Nghĩa nói.

Ông cũng kiến nghị bên cạnh mức giảm trừ gia cảnh cần giảm trừ thêm các chi phí hợp lý khác như tiền học phí cho con, tiền khám chữa bệnh, lãi vay mua căn nhà đầu tiên...

Đại biểu Phạm Văn Thịnh, ủy viên Ủy ban Kinh tế của Quốc hội, cũng cho rằng với tình hình phát triển của nền kinh tế - xã hội cũng như mức tăng thu nhập người dân, biến động tăng của lạm phát trong thời gian qua thì việc sửa đổi Luật thuế thu nhập cá nhân là rất cần thiết. Thêm vào đó nếu có thể trình Quốc hội xem xét sửa Luật thuế thu nhập cá nhân vào năm 2024 thay vì như đề xuất dự kiến hiện nay là năm 2025 thì tốt hơn. Việc sửa đổi sớm sẽ đáp ứng được đòi hỏi của thực tiễn.

Thời gian qua cũng có nhiều ý kiến nêu về những bất cập của Luật thuế thu nhập cá nhân, do đó các cơ quan chức năng cần đánh giá cụ thể, tổng kết việc thi hành luật, các đánh giá về tình hình thời gian tới để trình Quốc hội xem xét sửa đổi. Trong đó, theo xu thế phát triển chung của nền kinh tế - xã hội, thu nhập người dân thì cần xem xét tăng mức giảm trừ gia cảnh, nâng ngưỡng thu nhập chịu thuế của người dân.

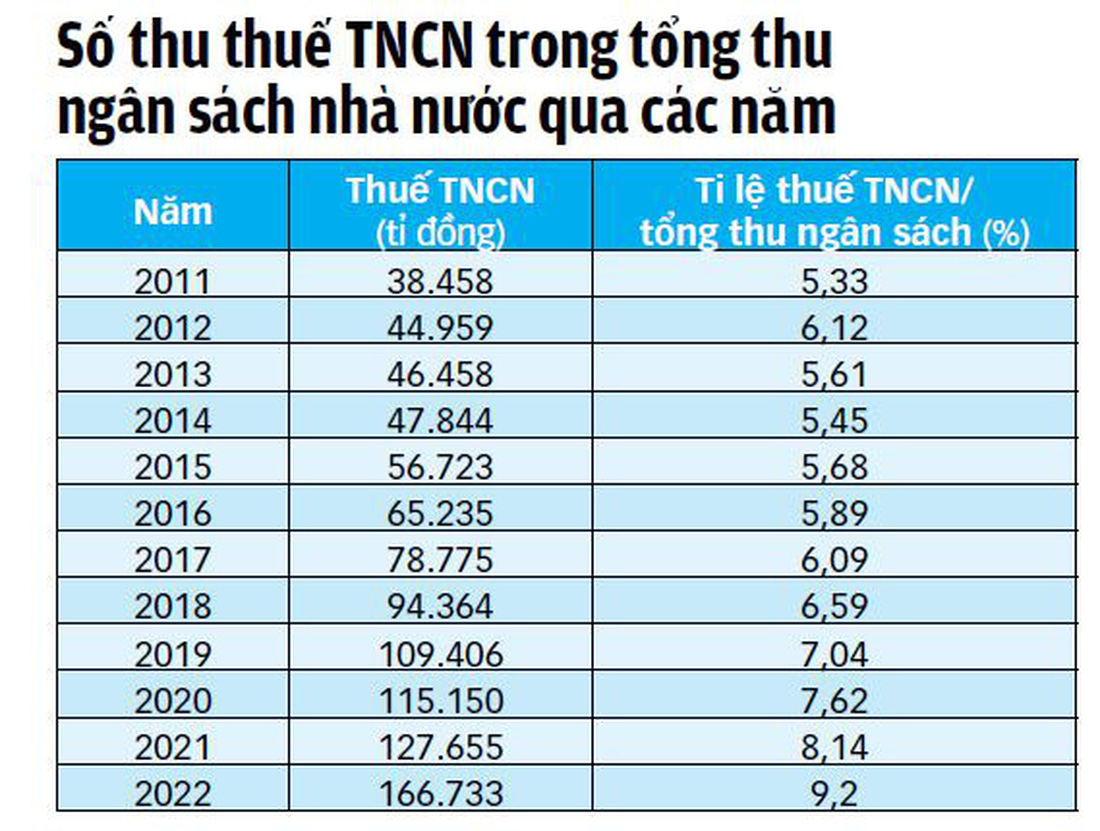

Nguồn: Bộ Tài chính

Tính thuế cao nếu "ôm" bất động sản thời gian ngắn

Một quy định rất mới được Bộ Tư pháp đề xuất bổ sung quy định đối với thu nhập của cá nhân từ chuyển nhượng bất động sản theo thời gian nắm giữ. Theo đó, mức thuế suất cao hơn đối với giá trị giao dịch bất động sản mà người bán có thời gian nắm giữ ngắn. Quy định này có mục đích chính là hạn chế tình trạng đầu cơ, bong bóng bất động sản.

Theo kinh nghiệm quốc tế, nhằm hạn chế tình trạng đầu cơ bất động sản, một số quốc gia như Đức quy định nếu cá nhân mua bán bất động sản sẽ được miễn thuế thu nhập khi bất động sản đó được sở hữu trên 10 năm. Trong khi đó, nếu thời gian nắm giữ ngắn thì sẽ chịu thuế suất lên tới 42%.

Hay tại Mỹ, chính sách chống đầu cơ bất động sản tùy thuộc vào luật pháp riêng tại từng tiểu bang. Như thành phố San Francisco (tiểu bang California) quy định nếu một người mua nhiều bất động sản và bán trong 5 năm thì sẽ chịu mức thuế chuyển nhượng nhà là 14 - 24% cùng nguyên tắc thời gian nắm giữ tài sản càng ngắn thì mức thuế càng cao.

Trong khi đó, tại Singapore, đất mua đi bán lại trong năm đầu tiên bị đánh thuế 100% trên giá trị chênh lệch mua bán; sau 2 năm thì mức thuế suất là 50%; sau 3 năm là 25%.

Tính thuế cần thiết theo sự biến động kinh tế và thu nhập - Ảnh: QUANG ĐỊNH

Rà soát đúng để công bằng và bù đắp

Chuyên gia thuế Nguyễn Thái Sơn cho hay ở nước ngoài các chi phí sinh hoạt cá nhân có chứng từ đều được giảm trừ khi tính thuế như: chi phí ăn uống, đi lại, học hành, sách vở trong khi ở Việt Nam thì lại khống chế bằng một con số cố định. Như vậy là cào bằng giữa người ở đô thị và nông thôn, cào bằng giữa các đối tượng nộp thuế bất kể tính chất công việc, cuộc sống... Trên thực tế người làm công ăn lương trong suốt hai năm dịch COVID-19 lại là đối tượng bị siết thuế vì quy định "khấu trừ tại nguồn". Đây cũng là đối tượng dễ quản lý thuế nhất.

Vì thế, trên quan điểm nuôi dưỡng nguồn thu, cơ quan thuế cũng cần hướng đến những đối tượng khác trong mảng thương mại điện tử, đặc biệt là các cá nhân bán hàng qua mạng với nhiều trường hợp có doanh thu khủng, thu nhập rất cao nhưng vẫn bị bỏ lọt hoặc thu thuế không bao nhiêu. Nguồn thu này nếu khai thác được sẽ dư sức bù đắp cho việc nâng mức giảm trừ gia cảnh cũng như tăng giảm trừ cho người làm công ăn lương để cuộc sống của họ dễ thở hơn.

Cần phải theo được sự biến động của kinh tế, thu nhập

Đại biểu Trần Văn Lâm, ủy viên thường trực Ủy ban Tài chính - Ngân sách, cho hay việc sửa Luật thuế thu nhập cá nhân đã được đưa vào chương trình xây dựng luật pháp của Quốc hội. Từ đầu nhiệm kỳ khóa XV, Quốc hội đã xác định chương trình xây dựng luật pháp. Do đó, không nên nói đề xuất dự án sửa đổi Luật thuế thu nhập cá nhân sẽ được Chính phủ trình Quốc hội cho ý kiến tại kỳ họp thứ 10 (tháng 10-2025) và thông qua dự án Luật thuế thu nhập cá nhân sửa đổi tại kỳ họp tháng 5-2026 là sớm hay muộn.

Ông Lâm cũng cho rằng Luật thuế thu nhập cá nhân đã được xây dựng từ cách đây khá lâu, có những điểm bất cập, hạn chế cần xem xét, cân nhắc, tính toán điều chỉnh cho phù hợp hơn. Trong đó mức giảm trừ gia cảnh là một trong những yếu tố cần phải xem xét, sửa đổi. Vì thực tế kinh tế - xã hội phát triển, năng suất lao động, thu nhập của người dân tăng lên, tuy nhiên, giảm trừ gia cảnh vẫn tính theo mức cố định, như vậy không hợp lý.

Do đó nên nghiên cứu để có phương án nâng lên nhưng cần phải theo được sự biến động của thu nhập, kinh tế - xã hội. Ngoài ra, hiện nay có quá nhiều bậc tính thuế, chênh lệch giữa các bậc còn lớn, vì vậy cần thiết phải nâng mức khởi điểm tính thuế thu nhập cá nhân, tính toán lại các bậc thang, mức giảm trừ gia cảnh cho phù hợp với mức độ, quy mô, tính chất nền kinh tế cũng như đời sống của người dân, xã hội.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận